在全球高性能纤维领域,无论是产品的种类、系列化开发、性能指标还是生产成本,日本企业均具有很强的竞争力,在碳纤维领域的这些优势尤其明显。这得益于政府政策的有力推动,也得益于其产业联盟模式和人才培养方式,更离不开企业的高瞻远瞩、长期坚持和巨大投入。总结来看,日本碳纤维产业发展主要呈现出以下几个特点。

1、政府大力推动与支持

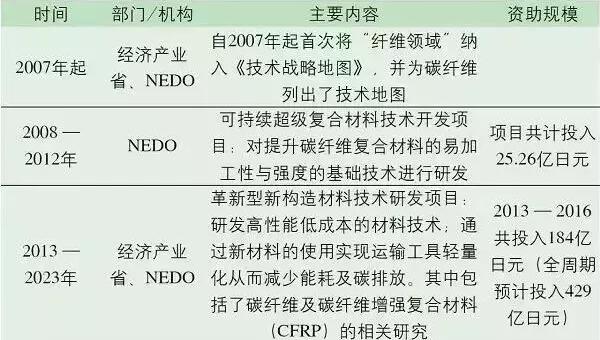

日本政府高度重视高性能碳纤维以及能源和环境友好相关技术的研发,并给予人力、经费上的大力支持,在包括“能源基本计划”“经济成长战略大纲”和“京都议定书”等多项基本政策中,均将此作为应当推进的战略项目。

日本政府支持碳纤维领域技术研发的主要项目

2、行业协作促技术攻关

在碳纤维行业,日本较早形成了产业联盟,联盟成员覆盖了整个碳纤维产业链,能够全面了解产业中存在的问题和需求,有效服务于产业的各个环节。如新构造材料技术研究联盟(ISMA),共有39个成员,其中37家为企业,另有 1 家国立研究所(产业技术综合研究所)以及 1 所国立大学(名古屋大学)。

日本新能源产业技术开发机构(NEDO)从2008年开始在碳纤维领域进行为期5年的“续发展的超级复合材料技术项目”于2013年9月结题。项目由东丽、三菱丽阳、东洋纺、高木精工、丰田、本田、日产等企业与东京大学、东北大学、山形大学等院校合力进行研究,通过对新型CFRTP的开发,实现减轻车重30%、提高燃油效率22.5%、提高加工速度、提高回收率等目的。项目研发成果分为以下四项。

中间材料的研发:中间材料的研发成果包括各向同性和单取向性两种中间材料,实现了量产车用CFRTP在1min内的成型,同时热塑性CFRTP也方便了最终部件的可回收再利用。其中各向同性CFRTP中间材料是短切碳纤维与聚丙烯树脂复合的粒料,能够实现复杂形 状部件材料的成型;单取向性CFRTP中间材料是长丝碳纤维与聚丙烯树脂复合的预浸带,特别适合作为框架等要求高强度的产品应用。

成型技术的研发:针对两种不同的中间材料,项目研发了两种不同的加工成型方式,如图2所示。各向同性中间材料采用高速冲压成型,模具使用时间短,成型后的材料变形小,可生产表面形状凹凸复杂的CFRTP部件,适合作为汽车的次承力结构件。单取向性中间材料采用高速内压成型,可生产无缝中空封闭截面,其CFRTP部件适合用于汽车载荷的主承力结构件。

连接技术的研发:研发成功了集热板熔融、震动熔融、超音波熔融等为一体的加热和加压连接法,实现连接部位一体化的同时增加接合部的纤维体积分数,提高强度,避免了容易对CFRTP材料产生结构损伤的钢焊接技术。

回收技术的研发:CFRTP回收技术项目成果,是在NEDO从2006年起在日本经济产业省的资助下进行的题为“碳纤维回收技术的研发示范”项目研究的基础上进行的,利用热分解法,在高温常压下回收复合材料中的碳纤维。由于上述技术成果的突破,使得日本生产商加速了对CFRTP在汽车领域应用的市场布局,包括碳纤维丝束原材料、复合材料预浸料和注塑颗粒材料在内的产能投入。

3、行业集中度高,各龙头企业在技术和产品上形成差异化竞争

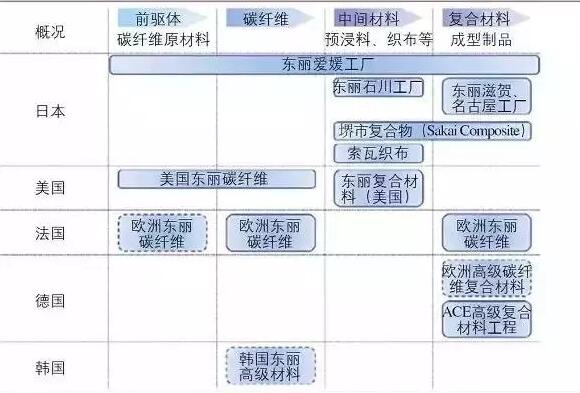

东丽株式会社于1971年开始生产PAN基碳纤维,在全球26个国家和地区拥有运营网络,在日本、美国、欧洲和韩国建有碳纤维生产基地;东邦株式会社于1975年开始生产PAN基碳纤维,在全球80个国家和地区开展业务,在日本、德国和美国建有碳纤维生产基地;三菱丽阳是全球唯一同时具备生产PAN基碳纤维和沥青基碳纤维的公司,最早于1974年开始生产碳纤维,在日本、美国和德国均有碳纤维生产基地。

4、企业注重专利保护,同时在规模上具备很强的优势

碳纤维制备技术比较复杂,涉及多个学科的交叉和应用,关键节点多达数百个。现阶段,碳纤维生产核心技术主要掌握在日企手中,并且严格对外保密,各企业在碳纤维领域拥有全球最多的技术专利,并且基本覆盖产业链的各个环节,在诸多国家进行了专利布局。

根据国家知识产权局《产业专业分析报告——高性能纤维》一书中的统计,全球范围内碳纤维生产工艺领域申请量进入全球排名前10位的都是日本申请人,而CFRP领域申请量排名前10位的有9位都是日本申请人(其中美国通用电气排在第9位,与日本碳纤维生产商就汽车用CFRP有一系列合作协议)。由这些数据可见,日本碳纤维企业无疑具有世界一流的创新能力,在全球范围也已形成行业垄断。申请量居前的日本申请人均是有着数十年经营历史的产业制造商,其研发创新主体即是企业自身;申请人企业覆盖了从化纤、纺织、化工、电器到钢铁制造等不同领域,意味着日本的碳纤维技术已经在其应用领域形成了遍布上中下游稳定的产业链。

5、日本碳纤维企业注重上下游结合,并且针对不同领域开发出合适的产品

龙头企业均注重产业链上垂直经营,以控制产业链条各个环节的工艺参数,促进对市场演变和客户需求的理解,从而制备出满足特定用途的合格产品。同时,这些龙头企业开发的碳纤维型号覆盖多个性能层次,含标准弹性模量、中弹性模量和高弹性模量,以适用于不同领域;为了避免过度同质化竞争,企业之间在碳纤维制备技术的细节和产品类型上存在一定差异。

2013年10月,帝人宣布推出全新品牌CFRTPSereebo®,包括3种系列中间材料。其中U系列(单向中间材料)可提供高定向强度;I系列(各向同性中间材料)可保证CFRTP制品形状的均一和多方向上的高强度;P系列(热塑性颗粒材料)适用于复杂部件的注塑成型,为将来在汽车上的全面应用做铺垫。2013年10月,东丽宣布推出新的碳纤维增强聚苯硫醚(PPS)树脂颗粒材料,该材料改进了纤维和PPS树脂接触面的粘结性,提高了抗拉强度,可作为注塑成型的原料使用。使用该材料制备CFRTP部件,其抗拉强度与铝铸件相当,质量却轻了近45%。就在NEDO的成果发表之后不到1个月,日本碳纤维生产商就将新技术产品投放到市场,可见其将研发成果转化为新产品的速度之快。

东丽在碳纤维产业链上的布局

积极开拓北美CFRP汽车市场

随着碳纤维产业的不断发展与扩大,注重与下游企业合作,不断开发新的市场,以下游应用带动上游的发展,是日本碳纤维企业选择的发展之道。目前,日本碳纤维生产商和欧美的主要汽车生产商纷纷结成联盟,谋求共同发展。在参股Plasan Carbon Composites公司之前,东丽的主要汽车制造商合作对象是日本和欧洲公司,包括丰田、富士重工和德国戴姆勒公司。

Plasan Carbon Composites公司是美国唯一的豪华轿车CFRP车体面板一级供应商,同时自身拥有可将CFRP部件的生产成型时间缩短至17min的技术。买入Plasan Carbon Composites公司股份,确保了东丽通往美国汽车制造商的分销渠道,进一步提高其在美国汽车市场的参与度。东邦与美国通用自2011年起就展开了稳定的合作关系,与东丽一样,东邦也在欧洲和美国建立了公司和销售中心,瞄准汽车市场投入大量资金,并出资建立了复合材料应用中心,对未来碳纤维及其CFRP在汽车上的应用充满信心。三菱丽阳则与宝马和西格里集团3方合作,宣布2014年宝马i3系列纯电动车BMW MegacityVehicle在全球正式上市,为碳纤维产品在通用汽车领域的商业化普及应用迈出了重要的一步。这款车的市场表现,将在很大程度上决定未来10年CFRP在通用汽车领域的发展方向。

积极开拓东盟CFRP市场

由于明确的汽车产业扶植政策,泰国成为东盟地区汽车行业发展的中心。已经有多家国际汽车巨头在泰国建立了生产基地,这也解释了作为材料供应商的东丽与三菱丽阳为何选择在泰国开展CFRP业务。东丽已经在泰国拥有1个海外办事处和多家树脂与纤维生产销售分公司,看重童梦Carbon Magic公司拥有丰富的工程设计、原型设计经验和技术实力,凭借童梦在泰国工厂的热压罐技术和价格优势,能够与现有的多种技术形成协同优势,可有效提升东丽的产品竞争力。三菱丽阳选择的PTT公司是一家能源企业,从制造石油化学产品到销售压缩天然气,业务范围较广,拥有强大的市场网络,能够从销售和市场为三菱丽阳提供便利条件。

6、企业重视人才的开发培养

以东丽为例,一是研发人员布局合理,且注重复合型人才培养,过半的研发人员兼顾两个以上的研发方向,以保证各环节研发的配合衔接;二是在生产工艺、复合材料和主要产品上有着固定的研发团队,进行后续的技术升级;三是核心发明人作用突出,每个研发团队相对稳定,并在主导发明的同时传带新人,实现平稳的过渡和交接。

7、企业通过提高生产效率、扩大产能和兼并收购以应对行业未来的发展

为应对日益增长的汽车、飞机等下游需求,日本主要碳纤维企业近几年均有产能扩张计划。根据测算,从2015 — 2018年,东丽、帝人和三菱的碳纤维产能分别增加了0.45万、0.3万和1.13万t/a;不断致力于通过采用新原料和新工艺,来降低生产成本并提高生产效率,并进一步拓宽碳纤维应用领域;展开大量收购以纵向延伸或横向扩展。

面对全球日益严峻的竞争态势,日本碳纤维生产商除了加大扩建力度,还通过联合或收够上下游企业的形式,垂直整合产业链,提升企业的整体竞争力。东丽集团于2013年进行了一系列的收购行为,其中包括3月收购日本赛车设计和制造商童梦Carbon Magic公司及其泰国工厂;7月买入美国汽车碳纤维部件供应商Plasan Cabon Composites公司20%的股权,9月更是“大手笔”以近6亿美元收购美国碳纤维生产商卓尔泰克。收购结束后,东丽在全球的碳纤维市场份额将获得压倒性的竞争力,成为当之无愧的“世界第一”。

三菱丽阳自2012年以来,相继与多家下游公司协作扩大碳纤维产业链,包括2012年11月完成收购日本CFRP零件制造商Challenge公司和德国多轴向织物制造商TK Industries公司;12月与韩国SK Chemicals公司建立了工业应用CFRP预浸料生产同盟;2013年2月成立新公司整合其在美国的碳纤维业务;3月兼并三菱化学旗下的丙烯腈单体生产企业大野绿水公司;9月与泰国能源企业PTT就CFRP业务签订MOU。

2012年12月,东邦宣布已开始大规模在日本松山工厂生产碳纤维增强热塑性复合材料(CFRTP)部件,并计划在美国建立销售制品和开展应用开发的新公司,进一步加强在汽车结构材料上的用途开拓,努力开拓下游市场。

8、企业以长远的眼光对待发展

日本纺织行业将70%的研发经费投入到新产品新技术的研发上,这很可能是日本企业能够走在全球领先行列的重要原因。在碳纤维领域,日本企业同样体现出了这样的特点。以东丽为代表的日本碳纤维生产企业,从PAN基碳纤维发明初期就看清了其作为制造材料的重要价值,并持续投资进行技术积累(仅东丽一家至今已投入超过1 400亿日元)。

在政府大力推动和支持下,日本碳纤维企业也相继制定战略。2011年4月,东丽发布了在集团长期经营战略“AP-Growth TORAY 2020”的基础上制定的集团中期经营课题“AP-G-2013项目”,在其“基本策略—企业的研发投入对象”中,第一条便是“针对汽车、飞机轻量化的CFRP”,更是将1.6×1011日元研发投入中的50%用于包括CFRP在内的“绿色创新技术”。

另一方面,帝人集团于2012年2月公布了其中长期经营战略“CHANGE for 2016”,其中计划将包括碳纤维材料在内的高性能纤维复合材料业务板块的销售额,从2011年的13%提高到2016年的20%,并将每年销售额的4%~5%作为研发经费投入到下一年。

结束语

通过日本碳纤维产业梳理可以发现,基于上述多方面因素成就了日本碳纤维霸主的地位,而对比国内碳纤维产业,政府也进行了大力推动与支持,并且建立了碳纤维产业联盟,但似乎国内产业联盟对于碳纤维产业链上下游联动的贡献微乎其微;而且在碳纤维技术上,日本碳纤维差异化技术明显,反观国内碳纤维制备路线同质化严重,造成了更多的内耗。

与近年来日本碳纤维企业不断扩能相类似,国内碳纤维企业也在大张旗鼓扩能建厂,但是产能上去了,产量却未能随之增加,归根结底在于产品稳定性差、达产率不高、产业化核心技术薄弱等因素,但总体而言,近年来国内碳纤维产业高速发展有目共睹,期待国内碳纤维企业能够早日在国际舞台上形成竞争力。

来源:纺织导报、环球纺机、中科院宁波材料所特种纤维事业部